概览与洞察

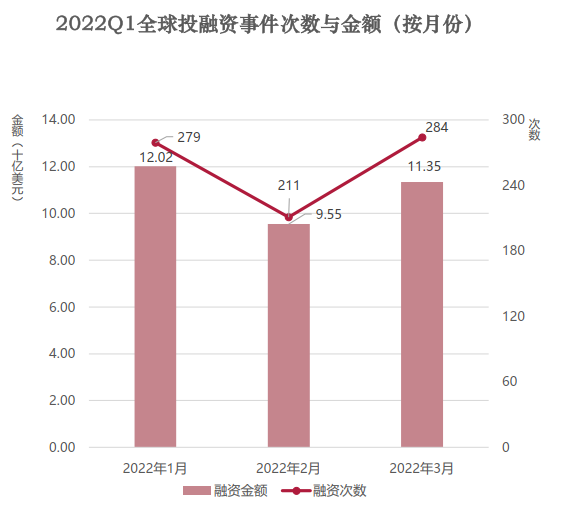

2022年一季度,全球金融科技行业投融资事件总次数为774次,总金额为329亿美元。二月份投融资次数与金额最少,三月份投融资次数相比一月份有所增加,而金额相比一月份有所下降,与二月份环比分别增加35%、19%。

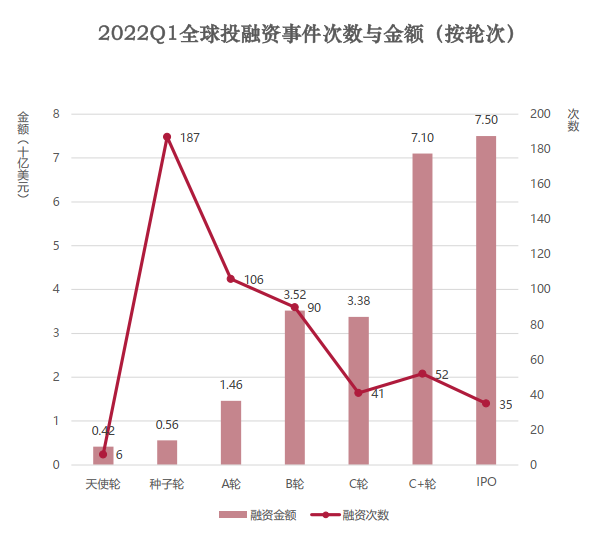

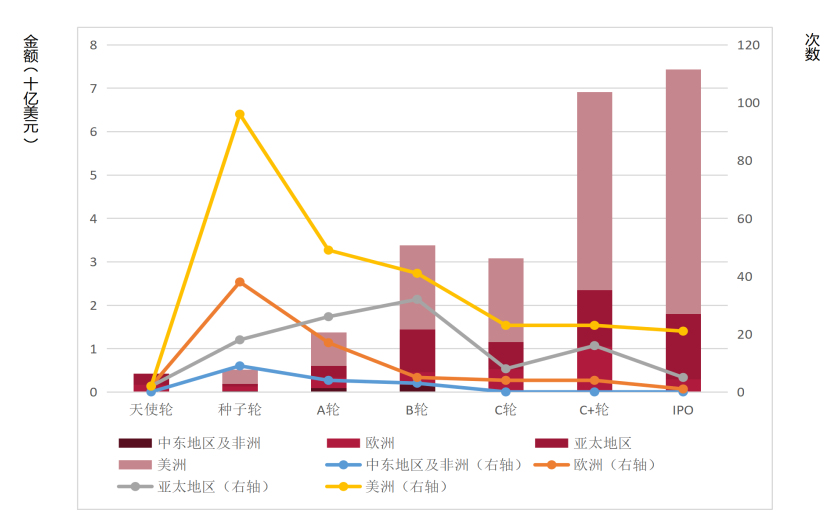

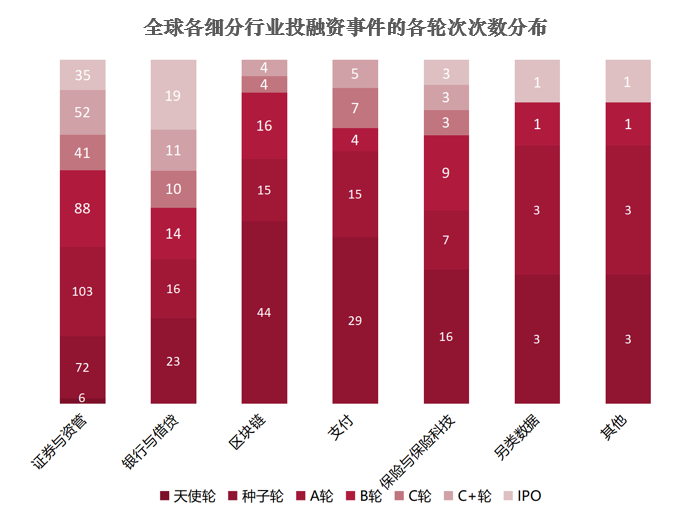

全球金融科技行业正趋于成熟,行业的早期创业仍然活跃。全球C轮及以后的投融资金额为104.84亿美元,占到总体的32%,而种子轮、A轮的投融资事件次数最多,为288次,占到总体的37%。

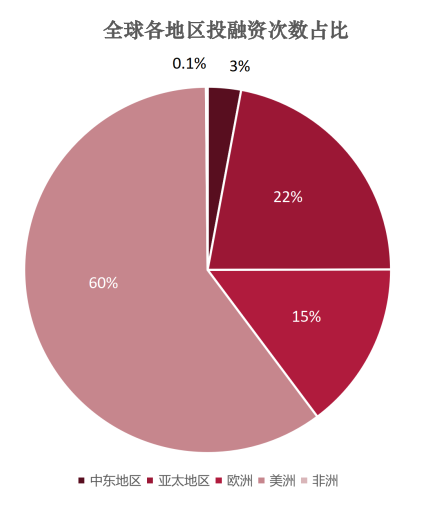

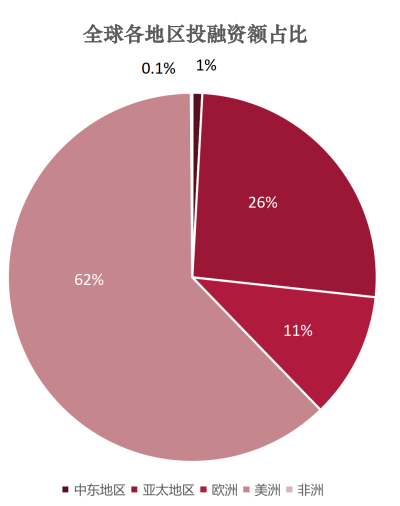

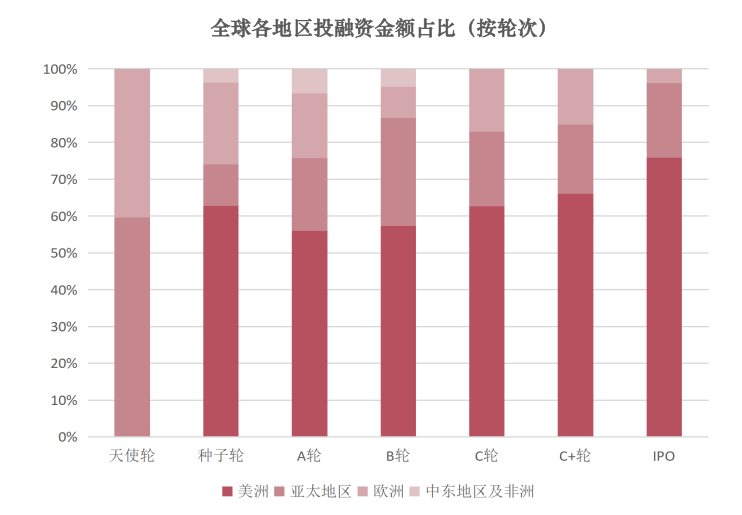

美洲地区、欧洲地区和亚太地区是2022年一季度投融资热门地区,美洲地区的金融科技创业公司的商业模式可能更成熟。

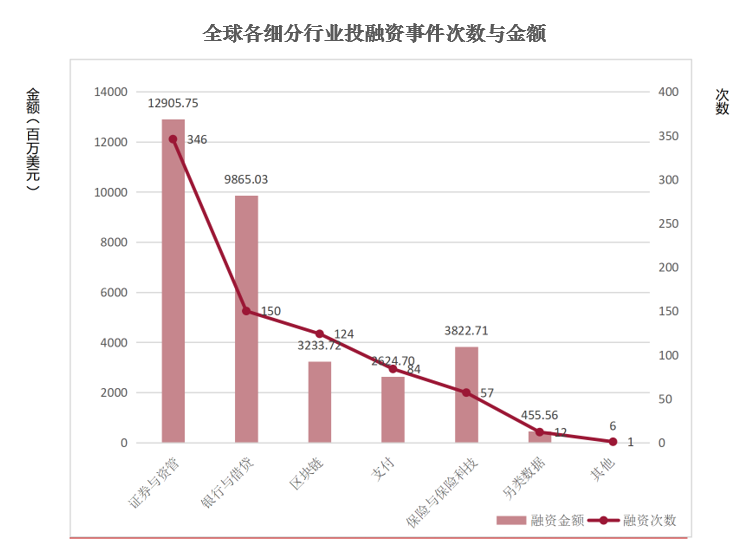

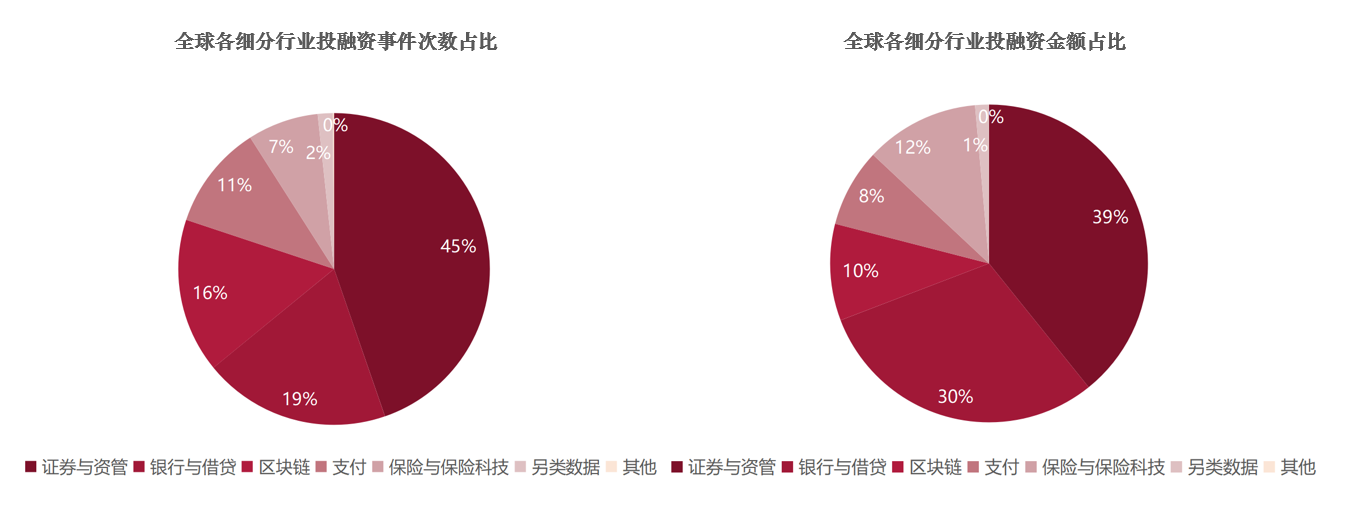

证券与资管、银行与借贷、支付是2022年一季度投融资最火热的领域,占到全行业投融资总额的75%。

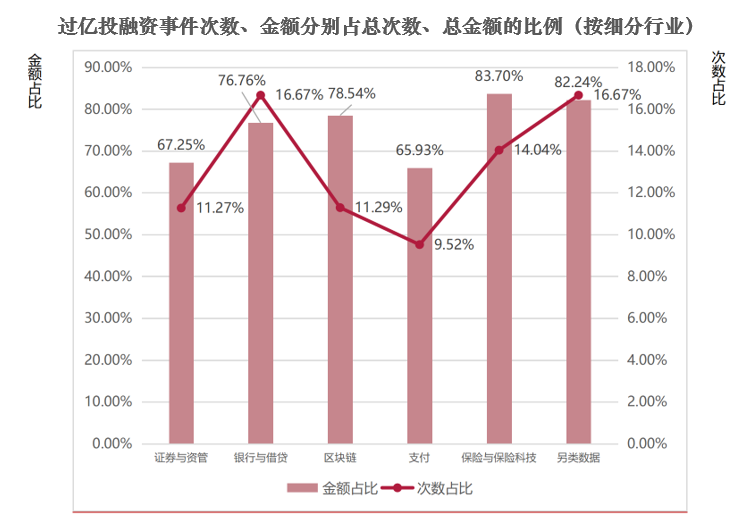

证券与资管是一季度金融科技发生超大投融资事件最为集中的细分领域,其次数占比为40.63%的过亿投融资事件,获得的投融资金额占比达36.03%。Citadel Securities是证券与资管领域公司,以11.5亿美元的单笔融资贡献了一季度金融科技行业最大投融资事件。

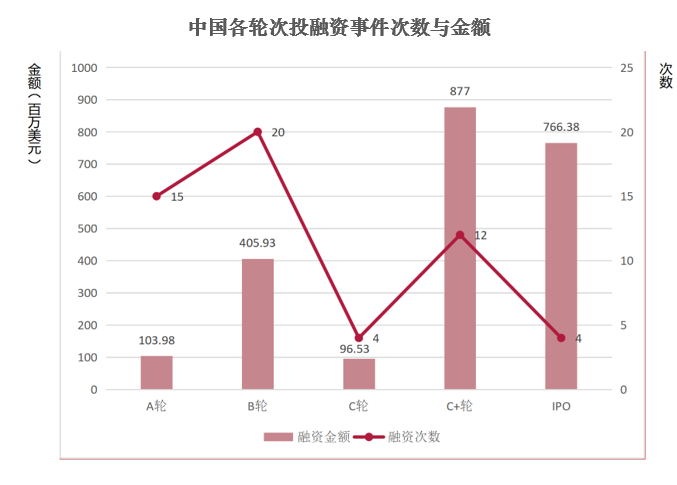

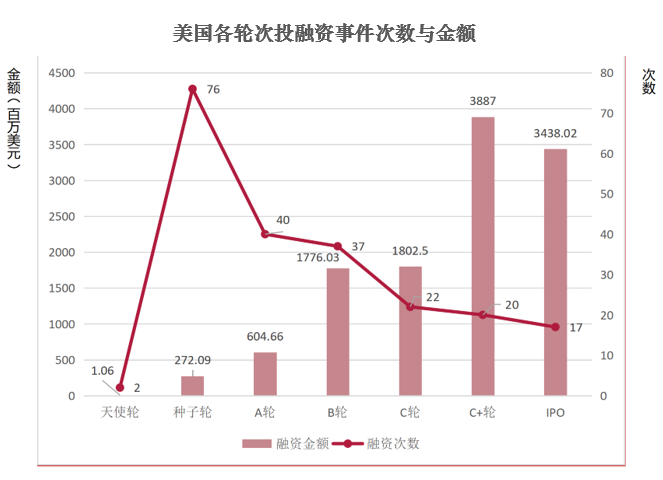

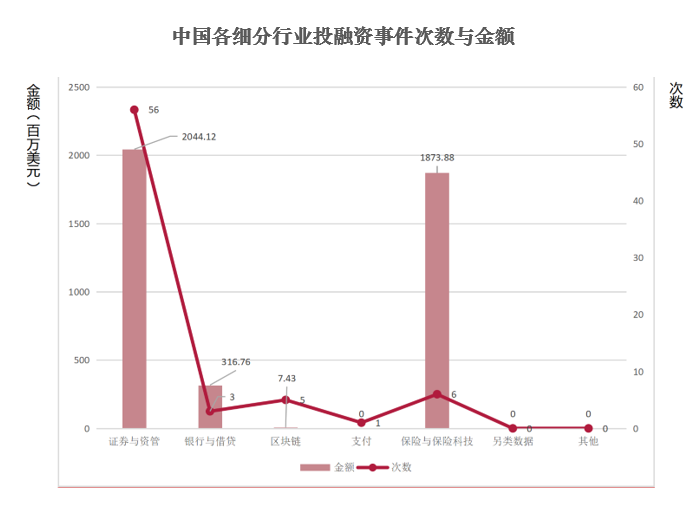

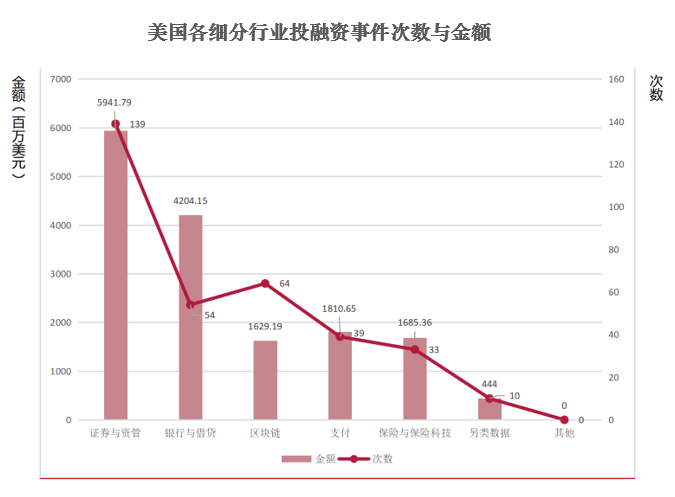

中美的证券与资管获融资项目均远多于其他领域,其次为银行与借贷、保险与保险科技。

融资概况

区域分析

美洲地区、欧洲地区和亚太地区是2022年一季度投融资热门地区

各地区金融科技行业的新兴创业仍然活跃,特别是美洲地区

美洲地区的金融科技创业公司的商业模式可能更成熟

行业分析

银证保及支付是2022年第一季度投融资最火热的领域

银行证券支付是2022年第一季度投融资最火热的领域

行业分析

一季度各金融科技细分领域的投融资事件主要集中于种子轮、A轮和B轮

另类数据是一季度金融科技发生超大投融资事件最为集中的细分领域

中美对比

美国在金融科技行业的投融资比中国更活跃

中国的金融中美的证券与资管领域获融资最多

大额融资TOP10

大额融资TOP10(附录)

1. Citadel Securities是一家领先的全球做市商,主要为中央银行、金融机构、政府机构、企业、保险公司和主权财富基金提供广泛的股票和固定收益产品,管理超过250亿美元资产,是全球最大的对冲基金之一。

融资金额:11.5亿美元

参投机构:Paradigm、Sequoia Capital

2. nCino是美国一家基于云端的软件套件开发商,其开发的软件产品可和类似Salesforce开发的CRM平台集成,也可以和银行交易系统集成。

融资金额:9.3亿美元

参投机构:暂未披露

3. Manulife Financial为全球领先的加拿大金融服务集团,旗下主要业务包括宏利人寿和宏利投资管理,为全球范围内的央行、主权基金、养老金、大学捐赠基金、保险公司以及个人客户提供全面及专业化的资产管理服务。

融资金额:7.5亿美元

参投机构:暂未披露

4. SoftBank软银集团于1994年在日本上市,主要致力IT产业的投资,包括网络和电信,其在全球投资过的公司已超过600家,在全球主要的300多家IT公司拥有多数股份。

融资金额:7.4亿美元

参投机构:Z Holdings

5. Cross River Bank是一家银行业的金融机构,基于银行的可信任、安全和体系化的专业系统,结合创新技术,为领先的金融科技公司提供一整套完整的借贷、支付等各个领域的新型解决方案和服务。

融资金额:6.2亿美元

参投机构:Whale Rock Capital Management、Hanaco Ventures Capital等

6. Ramp是一家波兰的加密支付平台,允许用户直接在钱包和去中心化应用程序中购买加密产品。

融资金额:5.5亿美元

参投机构:Citi、Goldman Sachs

7. Qonto是一家法国数字银行,致力于为中小企业和个体商户提供银行服务。

融资金额:5.1亿美元

参投机构:Alkeon Capital、DST Global、European Investment Bank、Insight Partners、Tencent、Tiger Global Management、Valar Ventures等

8. Kemper Corporation是一家多元化保险控股公司,在美国为个人和企业提供财产和伤亡,以及生命和健康保险。

融资金额:4亿美元

参投机构:暂未披露

9. Blue Owl总部位于纽约,是一家另类资产管理公司,通过各种产品为投资者提供直接贷款和GP Capital Solutions策略。该公司的产品范围和永久资本基础使其能够为整个私人市场生态系统的参与者(包括另类资产管理公司和私人中间市场公司)提供差异化的整体资本解决方案平台。

融资金额:4亿美元

参投机构:暂未披露

10. Moneytech位于澳大利亚,是非银行市场领先的端到端金融服务提供商,拥有全面整合的企业增长平台,持续为企业提供支持。

融资金额:4亿美元

参投机构:Alternative Credit Investments、Revolution Asset Management

附注:方法论

行业定义

银行与借贷:包括传统银行转型和银行科技,和针对企业和家庭存款、借贷的管理和科技赋能。

证券与资管:包括传统券商转型、证券科技和资管科技,和针对企业和家庭资产配置的管理和科技赋能。

保险与保险科技:包括传统保险转型和保险科技,和针对企业和家庭医疗服务、健康管理等赋能。

支付:提供互联网支付、移动支付和聚合支付等支付公司。

区块链:从事区块链技术开发、区块链相关应用、行业研究、数字钱包等区块链相关企业。

另类数据:从事数据收集、处理和分析的相关企业,通过非传统数据获取有价值的信息。

地区定义

美洲地区包括,地理位置在北美洲、南美洲的所有国家;

亚太地区包括,地理位置在亚洲及西太平洋地区的所有国家;

欧洲地区包括,地理位置在欧洲的所有国家;

中东地区包括,地理位置在地中海东部、南部区域的所有国家;

非洲地区包括,地理位置在非洲的所有国家。

本报告数据均来源于未央数据库。 本报告最终解释权归清华大学金融科技研究院互联网金融实验室所有。版权未经许可不得转载。