随着我国企业在全球大宗商品供应链中地位逐渐提高,企业在全球金融衍生品市场风险管理的重要性和复杂性越发凸显。2022年3月,伦敦金属交易所(LME)爆发的镍期货暴涨风波,引发市场广泛关注,我国不锈钢产业龙头企业青山控股作为LME镍期货的主要空头方承受大额亏损。本次事件爆发的原因及企业风险管理的难点,值得更多思考。

2022年3月,在俄乌冲突“黑天鹅”的影响下,一场史上罕见的期货价格大战围绕着有色金属——镍爆发。在此过程中,本是奉行套期保值策略的青山控股为何遭遇了更大的风险?能否通过积极谨慎的策略避免?随着我国企业逐步走向全球大宗商品供应链的核心,金融衍生品市场风险管理的理念和能力愈发重要。

伦镍暴涨风波始末

伦敦金属交易所(LME)是目前全球有色金属定价中心,其公布的基准镍价(该基准以3个月镍期货为主力合约,以下简称“伦镍”)是供应链上下游企业和金融机构用于现货贸易、产品权益结算的计价基准和重要参考。而在2022年3月,LME镍期货上演了一波史诗级暴涨行情,LME更是罕见地连续两次暂停交易,成为轰动国际金融市场的标志性事件。

暴涨48小时

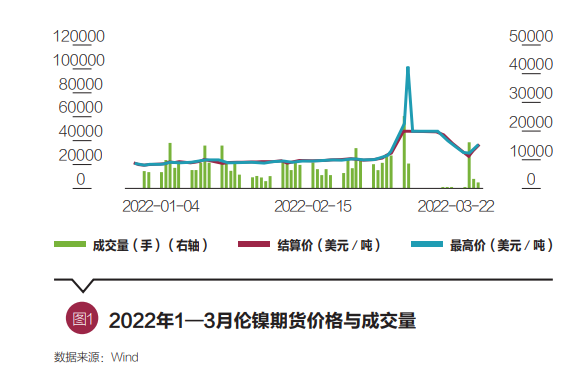

2021年以来,伦镍价格一直保持在每吨2万美元左右,进入2022年,价格有所上涨但未突破2.5万美元/吨。2022年2月末,俄乌冲突升级,欧美陆续实施多项对俄罗斯制裁措施,虽然制裁并未直接针对俄罗斯有色金属的出口,但市场各方对俄罗斯相关资源品的贸易、交割受限的顾虑逐渐加深,并推动了全球大宗商品价格的猛烈波动。3月1日—4日,伦镍连续四个交易日上涨,最高价突破3万美元/吨。

3月7日到8日,LME镍期货主力合约连续突破历史记录,最高涨幅达250%。3月7日,伦镍期货由29770美元开盘,盘中一度冲高到5.5万美元的历史高位,比前一日收盘上涨88.81%,并创下2.53万手的最高日交易量。3月8日,伦镍期货在夜盘的交易中继续暴涨,从5万美元突破10万美元关口,最高价达101365美元,涨幅最高101.52%,达到了创纪录水平。

紧急按下暂停键

面对如此巨幅的极端价格波动,LME打破其百年记录,罕见地做出叫停市场、取消交易、延迟交割、头寸转移、增设涨跌停板等一系列紧急调整。

2022年3月8日伦敦时间上午9点开市前(北京时间16︰00左右),LME宣布暂停镍交易,并取消所有在英国时间2022年3月8日凌晨00:00之后在场外交易和LME select电子交易系统执行的镍交易。3月8日—14日,LME发布了多项公告,向市场解释停牌的原因、复牌的准则、针对本次特殊情况制定的头寸转移的具体流程和费用等。推迟所有应于2022年3月9日及后续交割日因暂停交易而无法交割结算的镍合约。3月14日LME发布公告,将于3月16日星期三上午恢复镍期货交易,并首次引入了涨跌幅限制制度。对所有镍期货合约涨跌幅设置为上一日结算价的上下5%,其他金属合约每日价格变动幅度限定为15%,并要求所有会员上报有关场内和场外镍交易头寸。

复盘后震荡回落

3月16日,伦镍终于在停盘6个交易日后恢复交易。开盘后,伦镍期货即报45990美元,触及5%的跌停板。但由于系统问题,伦镍跌停后出现了在跌停价以下成交的情况。随后LME又一次紧急暂停了镍交易,以调查跌停板可能存在的技术问题,且跌停线以下的镍交易被取消。

与此同时,伦镍的涨跌停板幅度不断扩大,由3月16日的5%调整到3月17日的8%,再到3月18日的12%,3月21日伦镍涨跌幅限制进一步提高至15%,和其他金属保持一致。连续扩大限制幅度有助于伦镍价格更快回归。3月17日、18日、21日伦镍重现了开盘即跌停局面,仍有多笔交易在低于交易所设定的跌停板以下成交后被取消。随后又在3月23日—24日走出了两个涨停的行情,3月30日结算价报32893美元,伦镍价格总体在震荡中大幅回调。

底层资产——镍的供求关系

从长远看,无论市场波动有多大,最终价格都将由上下游供需关系来决定。该事件围绕的核心是有色金属镍。镍(Nickel),是一种银白色金属,具有良好延展性、磁性和耐腐蚀性,被誉为“钢铁工业的维生素”。镍通常被用于制造不锈钢、合金、电镀和电池等领域。

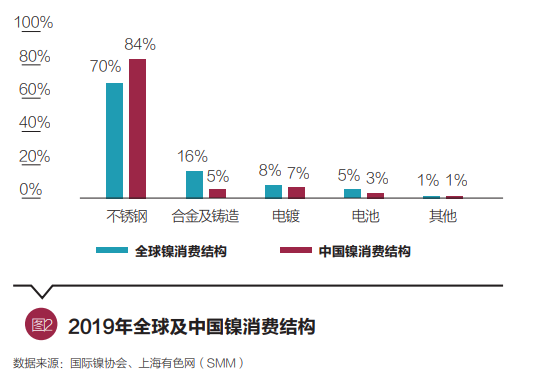

从镍的需求端看,不锈钢是第一大消费领域。据国际镍协会(Nickel Institute)数据统计,不锈钢用镍占全球比例高达70%,其他合金占比16%,电镀层占比8%,电池领域镍消费占比为5%。尽管当前电池领域对镍的需求占比较低,但随着新能源车的需求持续攀升和高镍电池的推广,加速了新能源领域对镍的需求增长,新能源电池成为未来推动镍需求长期稳定增长的动力。

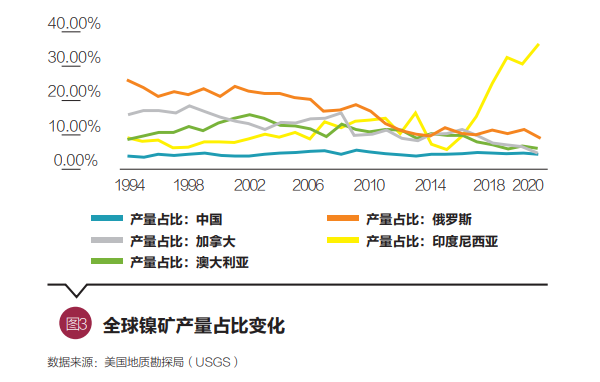

从镍的供给端来看,印尼红土镍矿产量占比迅速提升。美国地质勘探局数据显示,截至2021年末,全球镍储量(已探明的陆基矿床储量)约为9500万吨,红土镍矿与硫化矿比例约为6︰4。红土镍矿主要分布在赤道附近的国家,如印尼、菲律宾、巴西、新喀里多尼亚、古巴等;硫化矿主要分布在澳大利亚、俄罗斯、加拿大、中国等。从产量角度看,2021年俄罗斯镍产量占全球份额的9.26%。历史上来看,俄罗斯一度是全球镍产量的主要贡献者,2006年以前基本维持在20%以上的全球份额。此后随着以青山控股为代表的中国企业在印尼的镍产量不断增长,印尼镍产量已列全球第一,占比约37.04%。

从产业链角度看,技术革新改变了传统生产模式,电解镍市场占比下降。在不锈钢的传统生产模式中,主要依赖电解镍和镍铁。随着红土镍矿资源的大量开发,2006年我国企业开始利用火法冶炼红土镍矿生产镍生铁(NPI),通过成本优势不断挤占纯镍(电解镍)在不锈钢领域的市场空间,成为不锈钢中镍元素的主要来源。在新能源电池的传统生产模式中,其依赖的硫酸镍主要来源于硫化镍矿冶炼的高冰镍和红土镍矿湿法冶炼的中间品。由于硫化镍矿产量和红土镍矿湿法中间品新增产能有限,硫酸镍产量增长缓慢。自2020年下半年以来,全球新能源电动车产销持续走高,对硫酸镍的需求居高不下,硫酸镍出现供不应求的情况。镍元素的结构性短缺,导致硫酸镍对镍铁的溢价持续扩大,驱动红土镍矿高冰镍工艺加速研发并投产。对于镍产业链,红土镍矿—镍铁—高冰镍—硫酸镍工艺的成熟,打通了红土镍矿火法工艺到硫酸镍的产业路线,大大缓解了镍原料结构性短缺的局面,对新能源行业发展有着重要意义,但也进一步挤占了电解镍在产业链中的空间。